Anwendung fünftelregelung durch arbeitgeber

Sie können Ihre Einwilligung jederzeit widerrufen. Januar 2025 entfällt die Anwendung der Fünftelregelung im Lohnsteuerabzugsverfahren. Führt der Arbeitgeber zu wenig ab, kann das Finanzamt ihn direkt zur Zahlung auffordern. Zudem war die Frage, ob und in welchem Umfang eine Steuerermäßigung überhaupt eintritt, nicht immer eindeutig zu klären.

Microsoft Edge zu verwenden.

Abfindungen und Vergütungen für eine mehrjährige Tätigkeit, wie z. Fünftelregelung begünstigt besteuert. Vor allem lässt sich für den Arbeitgeber nicht ohne Weiteres feststellen, ob die Voraussetzungen für eine Zusammenballung von Einkünften vorliegen.

Künftige Begünstigung erst mit Veranlagung

Mit dem Wachstumschancengesetz reagierte der Gesetzgeber und schafft ab dem 1. Januar 2025 die Pflicht des Arbeitgebers, die Fünftelregelung im Lohnsteuerabzugsverfahren anzuwenden, ab.

Keinesfalls sollten Arbeitgeber zusagen, dass die Voraussetzungen für die Anwendung der Fünftelregelung, insbesondere die Zusammenballung, vorliegen. Der Aufwand bei den Arbeitgebern dürfte sich daher (nur) teilweise reduzieren.

Da die Steuervergünstigung nur durch Abgabe einer Steuererklärung erlangt werden kann, sollte der Arbeitgeber hierauf ausdrücklich hinweisen, um hier ärgerliche Missverständnisse zu vermeiden.

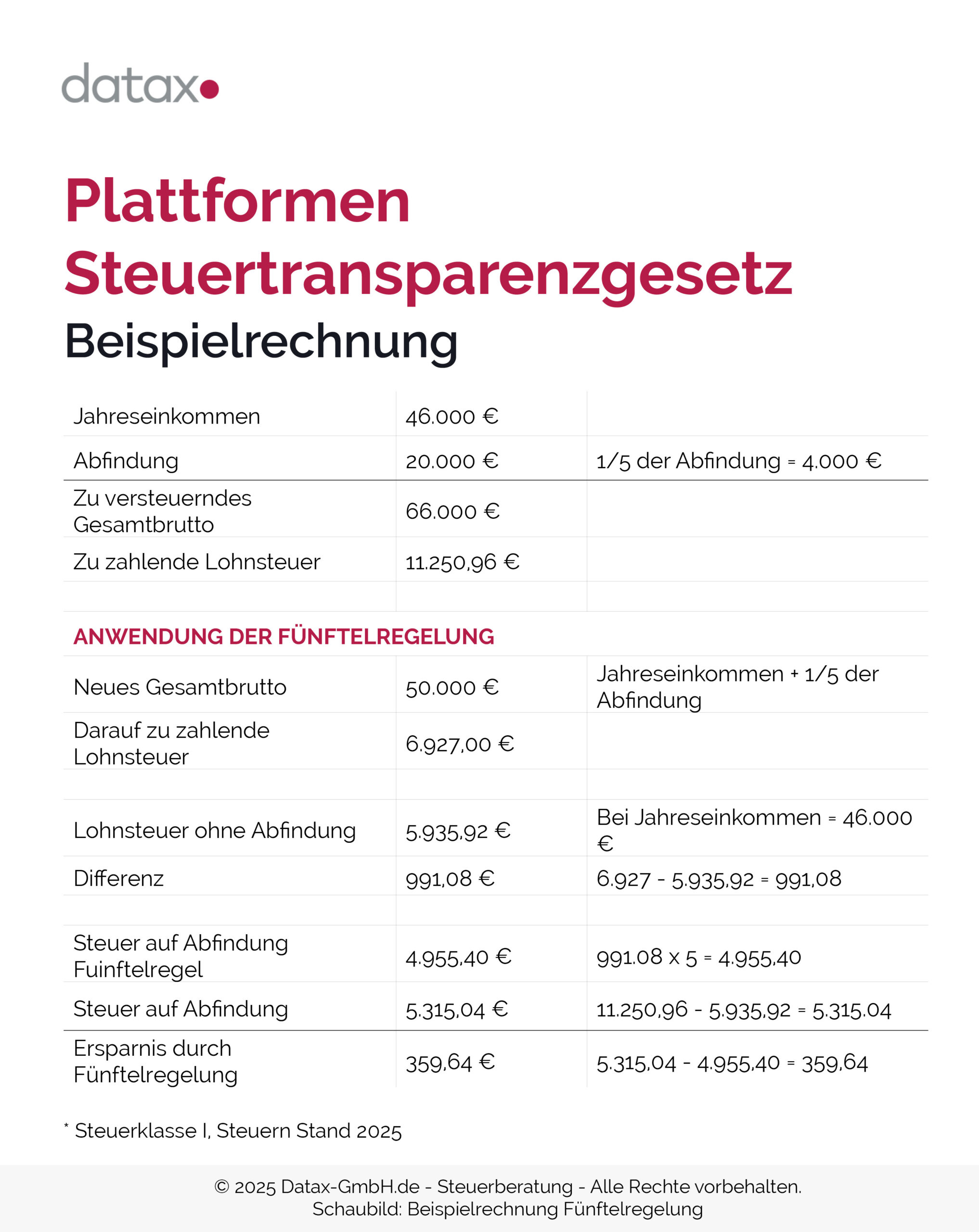

Arbeitgeber tragen gleichzeitig jedoch das Risiko, die Lohnsteuer korrekt abzuführen. Die Differenz zwischen den beiden Werten wird mit fünf multipliziert und ergibt die Lohnsteuer für die Abfindung. Sie können sich jederzeit darüber informieren, welche Daten wir erheben und wie wir sie verwenden. Für die Abführung haftet der Arbeitgeber gemeinsam mit dem Arbeitnehmer (§ 42d Abs.

1 Nr. 1 EStG) gesamtschuldnerisch. Diese Änderung wurde durch das Wachstumschancengesetz eingeführt und bedeutet, dass Arbeitgeber nicht mehr für die ermäßigte Besteuerung von Einmalzahlungen wie Abfindungen oder Jubiläumsboni verantwortlich sind.

Arbeitgeber werden vom Aufwand der Prüfung und Berechnung und von den damit verbundenen Risiken entlastet. auch weitere Zahlungen wie bspw. Dies war nicht immer einfach, da viele Faktoren berücksichtigt werden mussten.

Dabei handelt es sich um ein ungeschriebenes Tatbestandsmerkmal, welches mit der Ausnahmesituation der Progressionsbelastung durch den Zufluss der außerordentlichen Einkünfte zusammenhängt. Eine Zusammenballung von Einkünften liegt regelmäßig vor, wenn die Einkünfte für mehrere Jahre gezahlt werden, weil es dann durch die Zahlung in einem Jahr aufgrund des progressiven Steuertarifs zu einer erhöhten Steuerlast kommen kann.

Nach der Fünftelregelung wird zuerst die Jahreslohnsteuer für den Arbeitslohn ohne z.B.

Es lohnt sich also, einen Blick auf die Wirkweise der Fünftelregelung und die zum Jahreswechsel anstehenden Änderungen durch das Wachstumschancengesetz zu werfen.

Bislang Tarifermäßigung schon mit Lohnsteuerabzug

Arbeitnehmern fließen als steuerbare Einkünfte neben dem laufenden Arbeitslohn ggf.

B. Jubiläumszuwendungen, werden unter bestimmten Voraussetzungen nach der sog. Die Steuererklärung bleibt also der Weg, um die Steuervergünstigung zu erhalten – dies war auch bisher schon der Fall, da die genaue Berechnung der Steuererklärung vorbehalten ist, in der alle relevanten Faktoren wie Einkünfte, Sonderausgaben und Steuerermäßigungen berücksichtigt werden.

Fünftelregelung besteuert. Die Entscheidung über die Gewährung der ermäßigten Versteuerung obliegt ab dem Jahr 2025 aber ausschließlich dem Finanzamt im Rahmen der Einkommensteuerveranlagung. Stattdessen liegt die Verantwortung für die Anwendung der Fünftelregelung nun beim Arbeitnehmer.

Arbeitnehmer, die davon profitieren möchten, müssen diese Tarifermäßigung im Rahmen ihrer Einkommenssteuerveranlagung beantragen.

Fünftelregelung nicht abgeschafft, ihre Handhabung jedoch modifiziert: Ab dem 1. Januar 2025 ist die Fünftelregelung nicht mehr durch die Arbeitgeber im Lohnsteuerabzugsverfahren zu berücksichtigen. Die sonstigen Bezüge müssen aber weiterhin gesondert in der Lohnsteuerbescheinigung ausgewiesen werden.

Besteuerung von Sonderzahlungen: Änderungen der Fünftelregelung

Ab 2025 wird die Fünftelregelung zur Besteuerung von Sonderzahlungen (wie etwa Abfindungen oder Vergütungen für mehrjährige Tätigkeiten) bei der Lohnsteuerberechnung nicht mehr angewendet.

Diese Berechnung erfolgte bisher direkt bei der Lohnsteuer, was jedoch oft zu bürokratischem Aufwand und Haftungsrisiken führte. Dementsprechend sind die auf Entschädigungen bzw.

Künftig keine Anwendung der Fünftelregelung durch Arbeitgeber

Mit dem Wachstumschancengesetz wird die sog. Diese Regelung, bekannt als Fünftelregelung, erlaubte es, bestimmte Zahlungen steuerlich begünstigt zu behandeln, indem der Betrag in fünf Teile aufgeteilt und die Steuerlast auf diese Weise verringert wurde.

Martin Hensche

Rechtsanwalt

Fachanwalt für Arbeitsrecht

Kontakt:

030 / 26 39 620

hensche@hensche.de

Rechtsanwalt

Fachanwalt für Arbeitsrecht

Kontakt:

030 / 26 39 620

hildebrandt@hensche.de

Rechtsanwältin

Fachanwältin für Arbeitsrecht

Kontakt:

040 / 69 20 68 04

wesemann@hensche.de

Bewertung:

Sie verwenden eine veraltete Browser-Version.

Die Leistungen unterliegen somit ab dem Jahr 2025 dem regulären Lohnsteuerabzug. die Abfindung ermittelt und in einem zweiten Schritt dem Jahresarbeitslohn ein Fünftel der Abfindung hinzugerechnet. Zwar ist der Arbeitnehmer grundsätzlich der Schuldner der Lohnsteuer (§ 38 Abs. 2 EStG), aber der Arbeitgeber muss die Lohnsteuer auf die Abfindung berechnen, einbehalten und an das Finanzamt abführen (§ 39b EStG).

Im Ergebnis kann der Steuerpflichtige die Steuerersparnis nicht direkt bei Auszahlung der Abfindung nutzen, sondern erst nach Veranlagung zur Einkommensteuer.

Fazit und Praxisfolgen

Zwar muss die Fünftelregelung im Lohnsteuerabzugsverfahren nicht mehr berücksichtigt werden. Abfindungen oder Einkünfte aus Mitarbeiter-Beteiligungsprogrammen, langlaufenden Bonusprogrammen oder sonstigen Incentivierungsplänen zu.

Handelt es sich bei solchen sonstigen Bezügen gleichzeitig um außerordentliche Einkünfte im Sinne von § 34 Abs. 1 und 2 EStG, werden diese durch Anwendung der sog.